ブログ

8.152023

インボイスの2年縛りや「消費税課税事業者”選択”届出書」と「消費税課税事業者届出書」の違い

目次

インボイス制度が令和5年10月1日から始まります。

私は税理士ではないので、この制度についてレクチャーできる立場ではありません。

ただ、インボイスについて学んだことのアウトプットとして記事を書きます。

以前このような記事を書きましたが、その延長です。

2023/8/8に、江戸川支部でインボイスについての勉強会がありました。

知識として下地は持っていたものの、まだぼんやりした知識しかないため、それをより確実にしようと参加しました。

その中で、気になった話題2点をピックアップしようと思います。

税理士さんなら知っていて当たり前なのでしょう。

ですが、そうではない者の立場で学んだ点を記事にしてみました。

「消費税課税事業者”選択”届出書」と「消費税課税事業者届出書」の違い

「選択」という言葉の有無が違うだけで、両方存在する書類です。

勉強会の中で出てきたのですが、よく理解できなくて自分で調べました。

と、その前に。

「課税事業者」と「免税事業者」

「課税事業者」と「免税事業者」という言葉の確認から。

課税、免税の「税」とは「消費税」を意味します。

簡単にいうと、個人事業主は前々年の1年間の売上が1,000万円を超えれば課税事業者となります。

納税義務者となり、消費税の申告と納付を行わなければいけません。

対して、1,000万円以下であれば免税事業者です。

消費税の納税義務が免除され、消費税の申告と納付を行う必要がありません。

令和4年1月1日から令和4年12月31日の売上が1,000万円を超えていれば、令和6年は課税事業者になります。

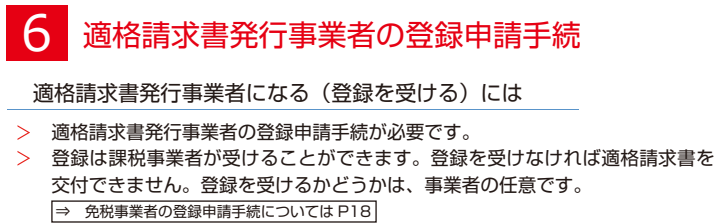

課税事業者が適格請求書発行事業者になるには

登録申請手続きが必要ですよ、ということを説明しています。

課税事業者が、何もせずに自動でインボイス発行事業者になれるわけではありませんよ、と。

そして、令和5年10月1日から登録を受けるためには、原則令和5年3月31日までに申請登録が必要です。

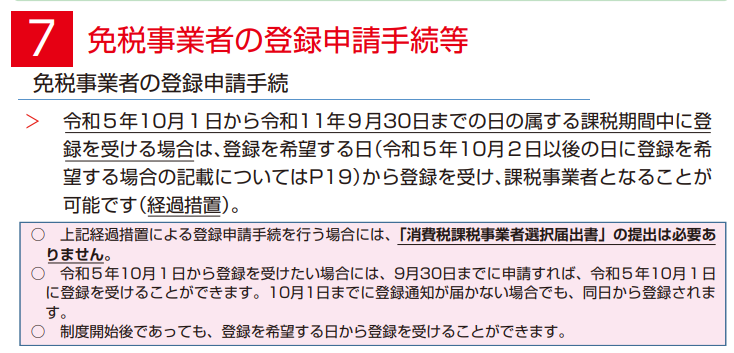

免税事業者の登録申請手続きについて

令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受ける場合は、登録を受けた日から課税事業者となることが可能です。(経過措置)

「この期間内によく考えて、免税事業者も登録申請をしていってねー」という期間だと思っています。

この間にインボイス発行事業者になる場合、「適格請求書発行事業者の登録申請書」に登録希望日を記載すれば、実際に登録を完了した日が希望日のあとだったとしても、登録希望日に登録をうけたものとみなされます。

この画像の赤く塗られたところの一番上に「消費税課税事業者”選択”届出書」の文字が載っています。

そして本題、「消費税課税事業者”選択”届出書」って?

免税事業者が、前々年の売上1,000万円を超えてしまい、免税事業者でなくなった場合に提出することになるのが「消費税課税事業者届出書」です。

それに対し本来申告義務がない免税事業者が、望んで課税事業者になる場合に提出するのが「消費税課税事業者”選択”届出書」です。

免税事業者が、あえて課税事業者となることを「選択」するための届出書です。

(望んで課税業者になるのは、どんなケースなんでしょう?)

今回、インボイス登録をするために(望んで)課税事業者になる場合は、この「消費税課税事業者”選択”届出書」は必要ないですよ、ということです。

インボイス登録、やめるには?

インボイス登録したけど、やっぱり消費税を払いたくないから免税事業者に戻りたくなったら??

「インボイス登録、やっぱやーめた!」

インボイス制度開始前に「やっぱやーめた!」の場合

令和5年9月30日までは「取下げ」という手続きになります。

取下げ書を令和5年9月30日までに提出します。

インボイス登録センターというところがあって、ここに「取下げ書」を郵送します。

(e-Taxでも取下げられるのでしょうか?)

「取下げ書」という書式は用意されていません。

- 適格請求書発行事業者の登録申請書の提出日、申請日

- 「適格請求書発行事業者の登録申請」を取り下げる旨

- 適格請求書発行事業者の登録申請の申請方法(e-Taxか郵送か)

- 氏名

- 納税地(住所)

- 登録番号

これが書かれていれば、足りるそうです。

この取下げ書をインボイス登録センターへ郵送するだけです。

インボイス制度開始後に「やっぱやーめた!」の場合

「やっぱやーめた!」なのですが、制度開始後になると「取下げ」でなく「取消し」手続きとなります。

こちらは書式が用意されています。

こちらを使用することになります。

2年縛りに注意

インボイス制度開始後に「やっぱやーめた!」とする場合、2年縛りに注意です。

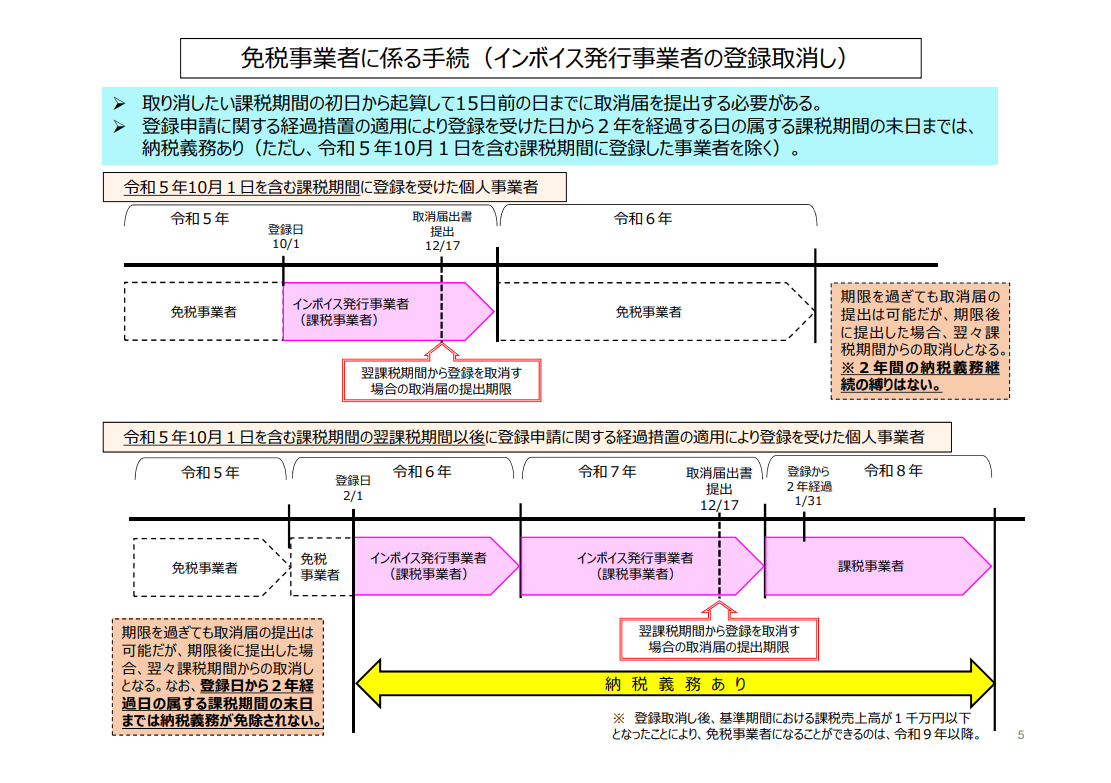

前述の「免税事業者の登録申請手続きについて」の経過措置の適用で登録を受けた場合は、2年間の納税義務継続の縛りがあります。

要は2年間は免税事業者に戻れないのです。

具体的な例を出すと。

令和5年10月1日を過ぎても免税事業者のままでいた。

しかし令和6年2月1日にインボイス発行事業者に登録した。(=課税事業者になった)

「やっぱやーめた!」と翌課税期間から登録を取消す場合の取消届の提出期限は、令和7年12月17なのですが、この2年縛りがあるため、令和8年いっぱいまで納税義務が発生します。

やっと免税事業者となれるのは、令和9年以降というわけです。

国税庁サイトより

この2年縛りは知りませんでした。

免税事業者に該当し、令和5年10月1日の制度開始のときからインボイス登録が終わっていて、かつ令和5年12月17日までに翌課税期間から登録を取消す場合の取消届を提出していれば、令和5年だけが課税事業者です。

令和6年からは免税事業者に戻れ、2年縛りはありません。

令和5年10月1日のインボイス制度開始以降に登録する方は、この2年縛りに注意が必要です。

注意

こちらの記事は、私が勉強した範囲で理解したことをアウトプットとして書いています。

内容には責任をもてませんので、ごめんなさい。

税理士さんか、国税局、税務署などに確認してください。